Comme je l’avais fait en début d’année (et avec un peu de retard car j’étais en vacances), dans cet article je vais vous présenter un peu plus en détails les résultats que j’ai obtenu sur mes différents investissements à mi 2023.

J’espère que ces compte rendus annuels (et semi annuels) pourront vous aider à avoir une vision plus réaliste de comment se passe le processus d’investissement « en temps réel », et du type de progression que vous pouvez espérer d’une année sur l’autre.

Un retour donc ici sur :

- Les résultats de mon portefeuille boursier européen

- Les résultats de mon portefeuille boursier américain

- Les résultats de mes investissements immobiliers

Résultats du portefeuille européen à mi 2023

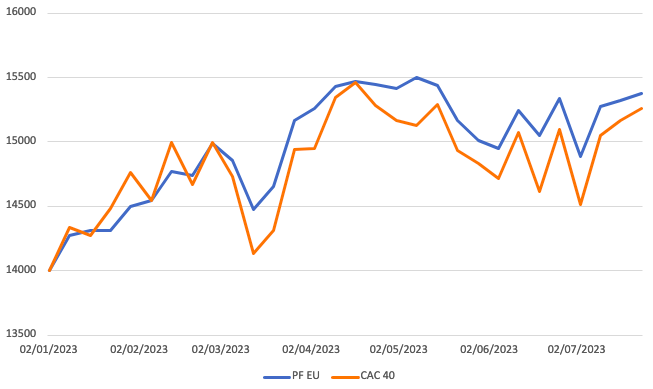

Le début 2023 a été plutôt calme sur le portefeuille européen avec une sélection de valeur qui s’est comportée de manière très similaire à son indice de référence, le CAC 40 sur cette période :

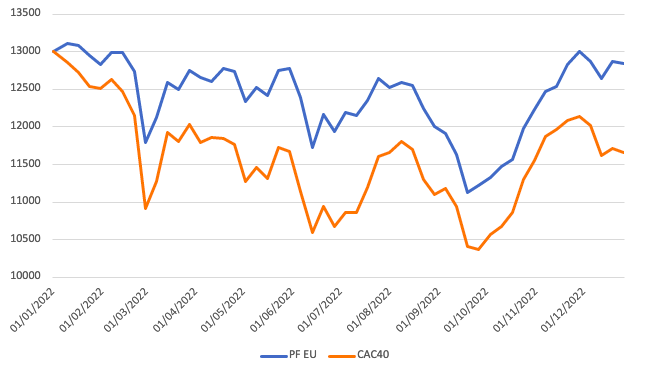

Cependant l’an dernier, le portefeuille, orienté plutôt sur des valeurs défensives, avait réalisé une performance de près de 10% supérieure à l’indice.

Le portefeuille se comporte donc ici conformément à sa philosophie initiale : briller plutôt dans les périodes où les choses deviennent difficiles, et se comporter en ligne avec le marché durant les « bonnes périodes ».

L’essentiel de la superformance est généré à long terme par une meilleure résilience durant les baisses.

C’est ici une philosophie qui se rapproche de l’approche d’Howard Marks que j’avais évoqué auparavant sur le site. Coté dividendes, le portefeuille a connu un gros boost cette année avec plusieurs valeurs qui ont boosté leurs paiements de plus de 20% en 2023.

(P.S : Comme toujours ici, vous pouvez retrouver le détail de fichier et des valeurs qui composent le portefeuille dans l’espace de formation du site).

Du coté U.S, les choses ont été un peu moins reluisantes cette année que sur l’Europe ; je vous propose de voir cela un peu plus en détails dans la suite.

Résultats du portefeuille américain à mi 2023

Les reportings de mon portefeuille américain sont un peu plus complexes que ceux de mon portefeuille européen car ils englobent en fait deux stratégies :

- Une stratégie orientée “croissance” : le but est ici d’investir dans des actions qui augmentent leurs dividendes (et leurs revenus) plus rapidement que la moyenne (et de manière soutenable)

- Une stratégie orientée “rendement” : le but est ici d’investir dans des sociétés qui paient des rendements nettement plus élevés que la moyenne dès le jour 1 (et de les réinvestir)

Performances du portefeuille d’actions US en 2023

Pour rappel, l’an dernier, le portefeuille U.S était celui qui avait généré le plus de superformance par rapport à son indice, avec près de 20% d’écart avec le S&P 500!

Certains diront que l’écart de perf est très important (et ils auront raison), mais cela peut s’expliquer majoritairement par un choix stratégique d’être plus léger en techs que l’indice… choix qui a aussi ses coûts comme nous allons le voir cette année!

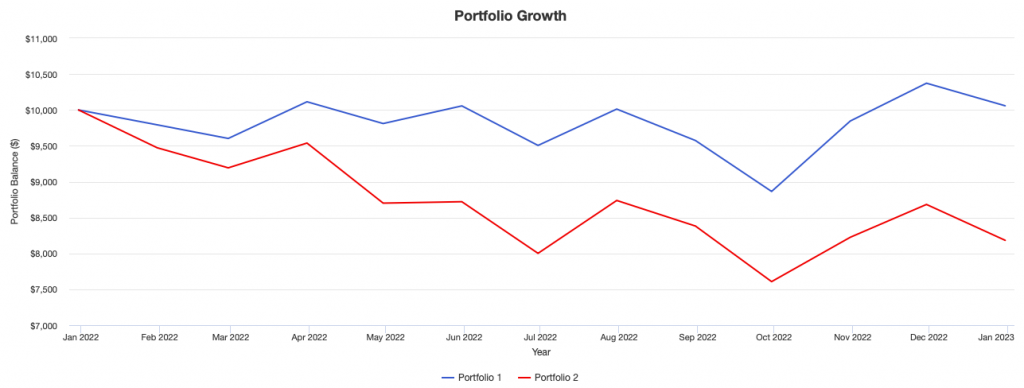

Voici la performance du portefeuille U.S sur le début 2023 :

Pourquoi cette sous performance? Principalement parce que comme je l’avais expliqué précédemment, pratiquement toute la hausse de 2023 a été portée par seulement 7 actions positionnées sur le secteur de l’intelligence artificielle.

Comme expliqué dans ma vidéo à ce sujet, je pense aussi que beaucoup de ces titres ont atteint des valorisations quelque peu « bullesques » et que tout cela devrait se normaliser par la suite.

Quelques précisions sur la stratégie utilisée

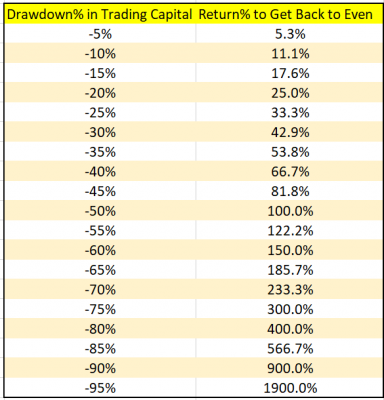

Petite parenthèse au passage sur pourquoi je me concentre sur la défense en priorité : le jeu des pourcentages.

Si une action vaut 100, qu’elle tombe de 20% et qu’elle remonte de 20%, la plupart des gens pensent qu’elle est revenue à son point de départ (100 euros). En réalité elle vaut 96 euros et vous êtes toujours perdant de 4%.

Prenons maintenant une action qui perd 2% et remonte ensuite de 10% (au lieu d’un -20% / +20%, ce qui se rapproche de ce qu’à fait le Portefeuille US l’an dernier) : vous êtes gagnant de 8% par rapport à l’année précédente.

Et vous avez une surperformance de 12% par rapport au portefeuille qui a subi un -20% / +20%!

Sur le long terme ce genre de maths compte, et peut faire une grosse différence.

C’est pour cela que je me laisse rarement déphaser pendant les phases où le portefeuille est un peu à la traine par rapport aux indices quand les bourses montent… du moment qu’il continue de se comporter comme il faut pendant les mauvaises périodes!

Mais en parlant de performance à long terme, dézoomons un peu pour voir ce que cela donne.

Prendre du recul : la performance du portefeuille depuis 2014

Voici la performance du même portefeuille boursier US depuis 2014 (en bleu) :

Comme vous pouvez le voir, sur le long terme la sélection d’actions du portefeuille US a globalement surperformé. Cependant ce n’est pas là le seul atout du portefeuille (ni son seul objectif).

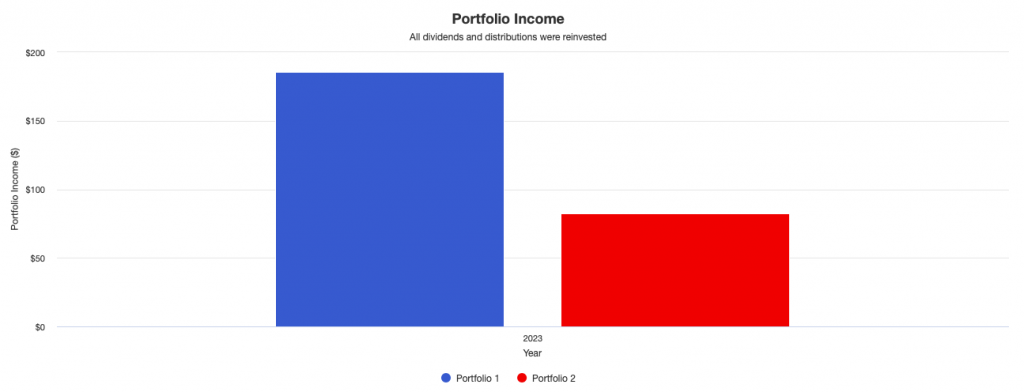

Dividendes du portefeuille américain comparés à l’indice en 2023

En terme de dividendes, le portefeuille a payé 3.7% annualisés sur la période, ce qui est comme toujours plus de 2x supérieur aux 1.6% annualisés de l’indice S&P en 2023.

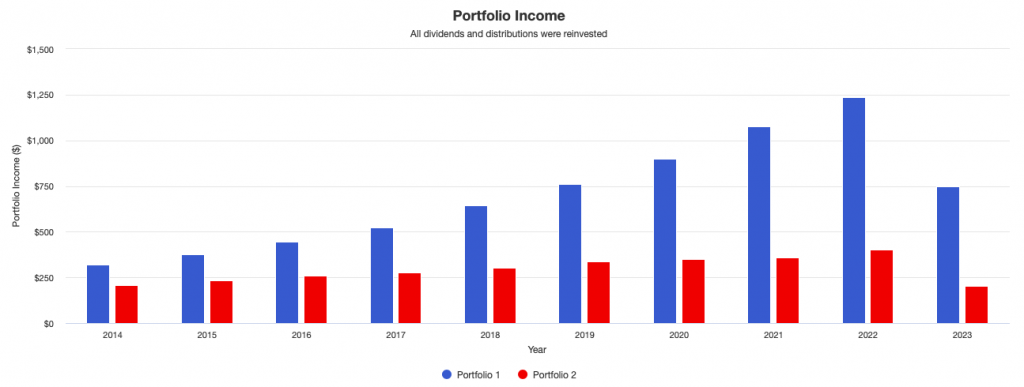

Et sur du plus long terme (depuis 2014), ses paiements ont aussi grossi beaucoup plus vite :

Depuis 2014, le rendement sur coût du portefeuille a donc dépassé les 12% comparé à 4% pour l’indice S&P 500 : c’est là le véritable pouvoir (et l’objectif) de l’investissement en actions à dividendes croissants : générer des revenus passifs qui font boule de neige.

Si vos objectifs premiers sont la passivité et la simplicité, acheter un tracker sur un indice boursier (comme le S&P 500) peut donc avoir du sens, mais si votre but est de créer un revenu complémentaire (non spéculatif) ou de remplacer votre salaire avec la bourse : une stratégie orientée dividendes vous permettra d’y parvenir plus rapidement (et efficacement).

Je poste régulièrement ces compte rendus en live depuis les origines du site en 2016 maintenant, donc ce n’est pas un portefeuille théorique ou un backtest ici : tout a été fait « en temps réel ».

Si vous voulez ma sélection de valeurs détaillée et la méthodologie exacte utilisée pas à pas, n’hésitez pas à jeter un œil à la formation du site (qui a aidé plus d’une centaine d’investisseur depuis son lancement), si ce n’est pas déjà fait.

Performance du portefeuille Alternatif / haut rendement à mi 2023

Le portefeuille à haut rendement est une stratégie que j’ai mise en place un peu plus récemment que les autres afin de booster mes rendements (dans un monde où les placements ont tendance à payer de moins en moins).

J’ai jugé bon de séparer ses performances de celles de mon portefeuille d’actions américaines car les instruments détenus ici ne sont pas des actions, mais des alternatifs à haut rendement (cela inclut entre autres des secteurs comme le Private Equity qui obéissent à des logiques différentes de celles des actions ordinaires).

Les dividendes des instruments qui composent ce portefeuille sont compris entre 6 et 12%.

Résultats du portefeuille à haut rendement à mi 2023

J’ai eu quelques messages de clients ici me disant que la partie « haut rendement » se retrouvait quelque peu sous pression sur le début d’année 2023. Et ils ont raison!

Vous devez comprendre une chose ici : le niveau global des taux d’intérêt à une influence majeure sur à peu près tout en finance (à travers en particulier la notion de prime de risque).

Dans un contexte de taux à 0%, des actifs à haut rendement sont extrêmement attractifs.

Dans un contexte où les taux « sans risque » remontent à 5% : des actifs qui paient 6 ou 8% avec des risques significatifs sont vus comme beaucoup moins attractifs, ce qui met une pression à la baisse sur leur prix.

(P.S : Bien entendu, si les taux venaient à rebaisser, le phénomène inverse se produirait).

Dans le contexte actuel, il est donc « normal » de ressentir une certaine lourdeur sur les prix du haut rendement par rapport à une période de taux plus bas. Dans cet environnement pas facile, voyons comment le portefeuille à haut rendement a tenu en 2023.

Comme vous pouvez le voir, le portefeuille est un peu à la traine par rapport à l’indice S&P, mais rien de dramatique, et toujours en hausse de 11% sur l’année.

L’an dernier il n’avait perdu que 4% contre -20% sur l’indice, nous sommes donc ici sur les mêmes maths « défensives » que le reste des portefeuilles, même si celui ci a tendance à avoir une volatilité un peu plus élevée liée au secteur (réduite autant que possible grace à une bonne diversification).

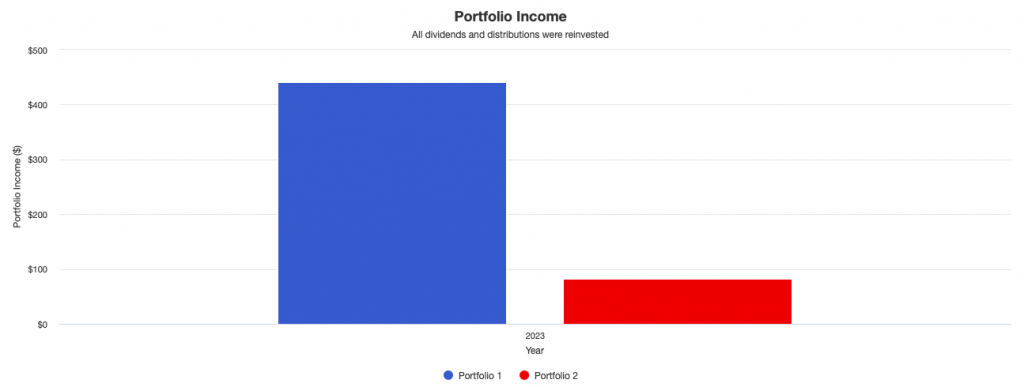

Dividendes du portefeuille “Haut Rendement” en 2023 :

Passons maintenant à ce qui nous intéresse le plus en temps qu’investisseur de rendement : les dividendes du portefeuille.

Voici le niveau de dividendes du portefeuille à haut rendement à mi 2023 (comparés à ceux de l’indice S&P 500, en rouge) :

En annualisé cela vous donne un peu plus de 8% de dividendes contre 1.5% coté S&P 500.

Et le plus important : de manière soutenable dans le temps, contrairement à la plupart des stratégie high yield.

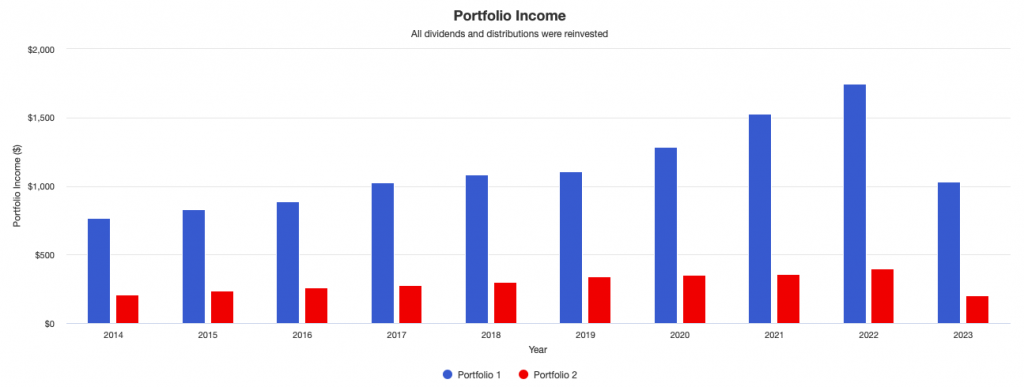

Une perspective historique sur le portefeuille à haut rendement

Malgré les difficultés économiques que nous avons traversé ces dernières années, les dividendes du portefeuille ont continué de croitre :

Comme vous pouvez le voir, la crise du covid 2020 n’a pas empêché les actifs du portefeuille de payer des dividendes toujours plus élevés (et la chute de 2022 non plus).

La stratégie avait survécu à 2008, et elle a survécu à 2020, je suis donc assez content du résultat, car comme je l’évoque souvent, ce n’est pas un secteur facile à naviguer (la plupart des valeurs qui paient de gros dividendes sont des “yield trap”), et dans un monde de rendements plus faibles : il n’est pas facile d’avoir ce niveau de rendement de manière soutenable.

(A cette occasion, et si vous souhaitez avoir plus d’informations sur ce type de stratégie, je rouvre les portes de la session d’été de la formation « bourse à haut rendement« , qui vous en dira plus sur ces actifs particuliers, et dont vous pourrez retrouver les détails en cliquant ici).

Résultats de mes investissements immobiliers en 2023

Comme je l’avais expliqué brièvement dans mon compte rendu de début d’année, 2022 avait été une année immobilière placée sous le signe du chaos avec un locataire qui avait cessé de payer son loyer… suivi d’un incendie majeur dans l’immeuble!

Depuis la situation s’est normalisée (du moins autant que possible), les parties communes de l’immeuble sont en réparation progressive après que les assurances aient longuement discutées entre elles (fort heureusement les dégâts liés aux incendies sont couverts).

Et mon locataire a décidé de se remettre à payer son loyer suite à un courrier des huissiers à l’issue d’environ 4 mois de non paiements ou de paiements partiels pour des motifs obscurs (fort heureusement couverts en large partie par l’assurance loyers impayés souscrite « au cas où »).

J’espère que cela marquera la fin de cette période chaotique sur la partie immobilière qui avait durée sur l’essentiel du second semestre 2022. Comme vous pouvez le voir, contrairement à ce que disent certains : l’immobilier n’est pas un long fleuve tranquille!

Cependant, il est vrai que cela peut être (très) rentable dans la durée sur un bon projet, quelques chiffres concrets dans la suite.

Bilan des investissements immobiliers à mi 2023 (cashflow)

Loyers perçus à mi 2023 (légère hausse, car indexés sur l’inflation) :

- Appartement 2 : 3600 euros

- Appartement 3 : 3480 euros

Crédits remboursés sur la période (toujours stables) :

- Appartement 2 : 1710 euros

- Appartement 3 : 2058 euros

Charges sur la période (en baisse par rapport à 2022, car toiture financée sur l’appart 2) :

- Appartement 2 : 124 euros

- Appartement 3 : 144 euros

Total à mi 2023 = 7080 de recettes – 3768 de crédit – 268 euros de charges = 3044 euros de cashflow positif (soit 507 euros/mois sur le 1er semestre 2023).

Comme vous pouvez le voir, la situation s’est normalisée est nous retrouvons un cashflow bien positif sur le début de l’année, avec un impact qui aura été financièrement plutôt mitigé.

Si j’ai une leçon à retenir de toutes ces mésaventures (loyers impayés + incendies)… c’est de toujours prendre des assurances en immobilier! Sur tout, et autant que possible!

Cela diminuera certes un peu votre rentabilité en net net, mais comme en bourse : il s’agit avant tout de jouer une aussi bonne défense que possible si vous ne voulez pas « sauter » au premier soucis venu.

Conclusion

Au cours de ces dernières années, j’ai posté beaucoup de compte rendus où les portefeuilles surperformaient significativement les indices (en particulier en 2022 avec leur décrochage à 2 chiffres).

Je pense que le présent compte rendu est important pour bien illustrer le prix que peut avoir cette superformance : si vous faites le choix d’une stratégie boursière qui diffère des indices boursiers, il faut vous attendre à des périodes de sur et de sous performance significatives par rapport à ceux-ci (qui peuvent parfois durer un moment).

Pour pouvoir profiter des périodes de surperformance, il faut aussi être prêt à encaisser les périodes où les indices font mieux, et ne pas perdre de vue sa vision à long terme pour savoir si votre stratégie est toujours bonne, ou si il est nécessaire d’opérer quelques ajustements.

Sur le début d’année, la bulle sur le secteur de l’IA a fait que ce sont 7 actions seulement qui ont généré l’essentiel de la performance du S&P 500 (mention spéciale à Nvidia ici). Ces actions sont maintenant richement valorisées et richement pondérées dans l’indice.

Je m’attends donc à un retour à la moyenne qui pourra prendre quelques semaines, quelques mois ou quelques années (n’hésitez pas à jeter un œil à ma vidéo sur la bulle de cette année pour plus de précisions à ce sujet).

Bien comprendre ce que vous faites vous aidera toujours à rester calme et à mieux comprendre pourquoi et comment vos actifs bougent en bourse (pensez à la formation du site si ce n’est pas déjà fait, et à Bourse à Haut Rendement qui est désormais rouvert pour sa session estivale!).

Sur ce je vous dis à très bientôt pour un prochain article (ou vidéo), plus d’études de cas sans doute à suivre dans le courant du mois d’août!

Article écrit par Pierre

Lien de l’article d’origine

0 commentaires